Presentazione del modello IVA TR per il credito del primo trimestre 2024

Scade il 30 aprile il termine per la presentazione delle istanze per chiedere a rimborso o in compensazione il credito IVA relativo al primo trimestre 2024. Il modello TR infatti deve essere presentat

Conferimento di ditta individuale in società: sembra semplice

Passare dalla teoria del conferimento di una ditta individuale con contestuale costituzione di una società non è così semplice dal punto di vista pratico, poiché si innestano adempimenti burocratici i

Il mantenimento dei requisiti 4.0

Nella circolare 9/E 2021, l’Agenzia Entrate richiamando la risposta a istanza di interpello n. 394 dell’8 giugno 2021, specificava, anche sulla base del parere tecnico reso dal Mi.S.E. che: “il rispet

Vedi elenco

15 Febbraio - Operatori finanziari: comunicazione integrativa annuale

Termine ultimo, per gli operatori finanziari (banche, società Poste italiane Spa, gli intermediari finanziari, le imprese di investimento, gli organismi di investimento collettivo del risparmio, le so

15 Febbraio - Soggetti IVA: fatturazione differita

I soggetti IVA devono provvedere all'emissione ed alla registrazione delle fatture differite relative a beni consegnati o spediti nel mese precedente e risultanti da documento di trasporto o da altro

15 Febbraio - Soggetti IVA esercenti il commercio al minuto e assimilati e soggetti che operano nella grande distribuzione: registrazione delle operazioni del mese precedente

I soggetti esercenti il commercio al minuto e assimilati e soggetti che operano nella grande distribuzione che già possono adottare, in via opzionale, la trasmissione telematica dei corrispettivi, che

Vedi elenco

News e Rassegna Stampa

News e Rassegna Stampa

ESENZIONE IMU ESTESA AGLI IMMOBILI OCCUPATI SE è STATA PRESENTATA TEMPESTIVA DENUNCIA PENALE

Con Sentenza n. 60, depositata il 18 aprile 2024 la Corte Costituzionale ha dichiarato l’illegittimità costituzionale dell’art. 9, comma 1, del Dl n. 23/2011 (Disposizioni in materia di federalismo Fi

FLAT TAX INCREMENTALE: '1731' IL CODICE TRIBUTO PER VERSARLA

Con la Risoluzione n. 21/E del 18 aprile l'Agenzia delle Entrate ha istituito il codice tributo per il versamento, tramite modello F24, delll’imposta sostitutiva dell’Irpef e delle relative addizional

Vedi elenco

Richiesta informazioni

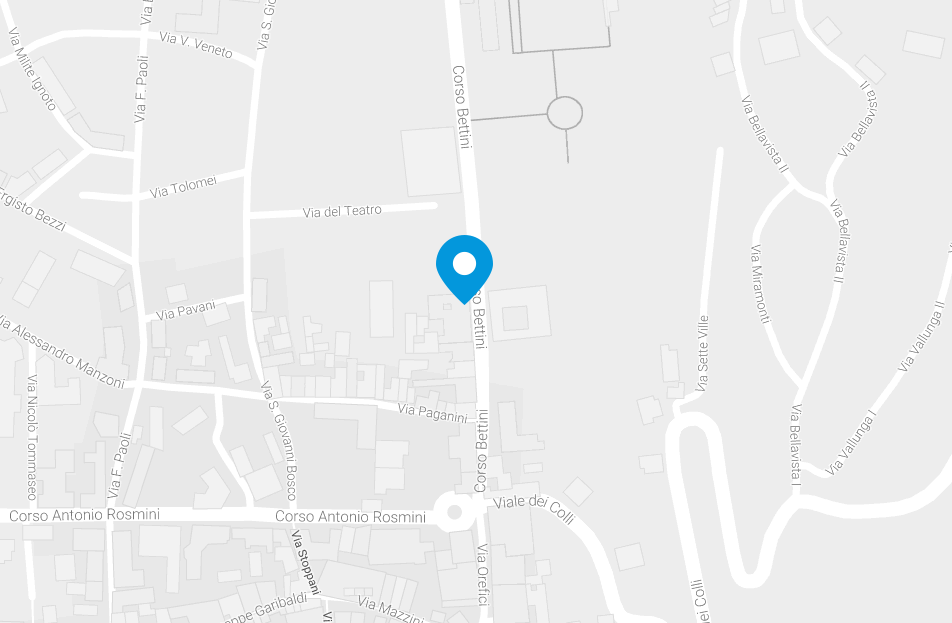

Studio Dorighelli

Corso Bettini, 58

38068 Rovereto (TN)

Tel: (+39) 0464 434955

Tel: (+39) 0464 433789

Fax: (+39) 0464 316095

info@studiodorighelli.it